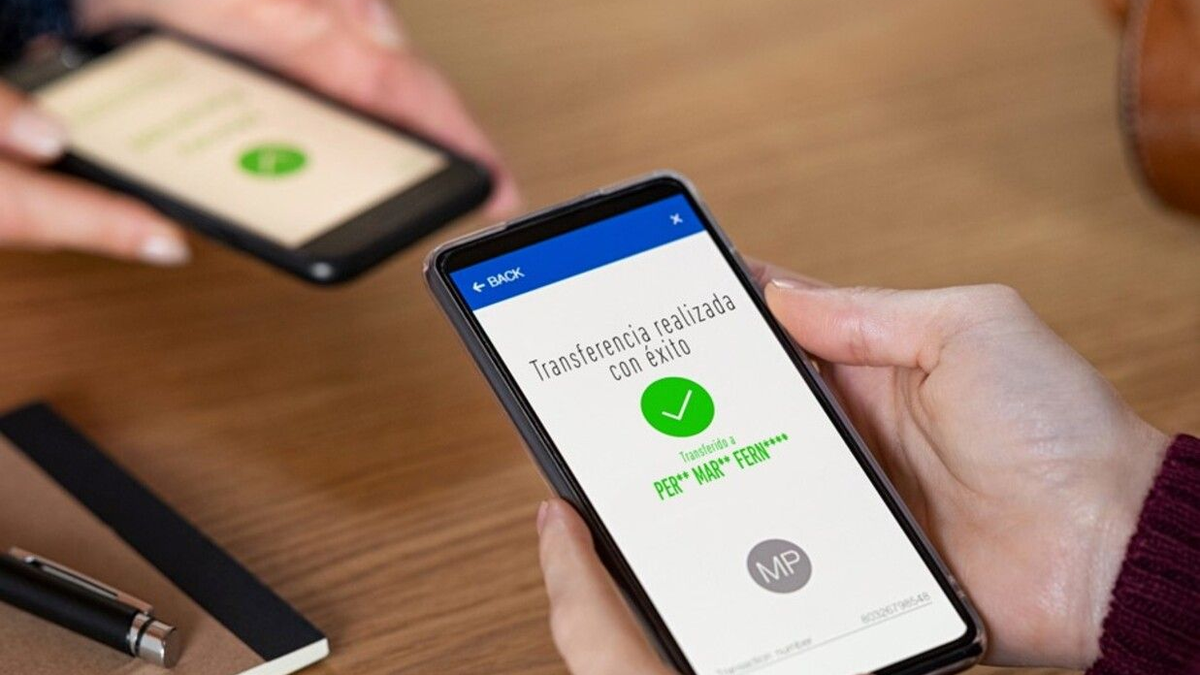

Esto significa que si un cliente intenta realizar una transferencia o un pago mayor a esa cifra y no ha configurado su límite, la operación podría ser rechazada o bloqueada.

¿Qué operaciones estarán sujetas al MTU?

La Circular Única de Bancos, documento normativo emitido por la CNBV, precisa que el MTU será aplicable a una amplia gama de operaciones financieras electrónicas. Entre ellas se encuentran:

-

Transferencias interbancarias mediante el Sistema de Pagos Electrónicos Interbancarios (SPEI).

Pagos de tarjetas de crédito de terceros, ya sea dentro del mismo banco o hacia otra institución.

Pagos de servicios básicos (agua, luz, gas, telecomunicaciones).

Pago de impuestos a través de las plataformas bancarias.

Operaciones con CoDi o Dimo, sistemas de cobro digital promovidos por el Banco de México.

Es importante aclarar que esta medida no afecta los depósitos en ventanilla ni las compras realizadas con tarjetas físicas, ya sean de débito o crédito.

¿Por qué se implementa esta medida?

De acuerdo con la CNBV, la finalidad de la regulación es dar a los usuarios mayor control sobre sus operaciones financieras digitales, reduciendo así el riesgo de fraudes y transferencias no autorizadas.

El organismo regulador argumenta que, al establecer un límite definido por cada cliente, se evita que un tercero pueda disponer de sumas elevadas de dinero en caso de robo de contraseñas, hackeos o accesos indebidos a cuentas bancarias.

“El MTU representa un mecanismo de seguridad adicional, pero también es una herramienta de planificación financiera para los usuarios”, destacó un vocero de la CNBV.

Implicaciones para empresas y PYMES

Si bien la medida busca proteger al consumidor, los usuarios con alta actividad financiera —como pequeñas y medianas empresas (PYMES)— podrían enfrentar complicaciones si no configuran a tiempo su MTU.

Esto se debe a que las operaciones de pago de nóminas, transferencias a proveedores o movimientos de inversión suelen superar con facilidad los 12 mil 500 pesos. Si el límite predeterminado entra en vigor sin ajustes, estas transacciones se verán interrumpidas, provocando retrasos en la operación de los negocios.

Por ello, especialistas financieros recomiendan que las empresas realicen con anticipación la configuración de su monto transaccional, de modo que se ajuste a las necesidades de su actividad económica.

Riesgos de no configurar el límite

La CNBV fue clara: los usuarios que no personalicen su MTU enfrentarán un escenario de restricciones operativas. Entre los riesgos más relevantes se encuentran:

-

Bloqueo automático de operaciones mayores a 12 mil 500 pesos.

-

Retrasos en transferencias de alto valor, como la compra de bienes, inversiones o liquidación de deudas importantes.

Afectaciones en la relación con proveedores o acreedores, en el caso de empresas.

Necesidad de modificar manualmente el límite, lo cual puede demorar transacciones urgentes.

Este panorama obliga a los usuarios a anticiparse y ajustar sus parámetros antes de la fecha límite.

Reacción del sector bancario

La banca en México deberá realizar ajustes tecnológicos para habilitar en sus plataformas la opción de definir el MTU. Si bien la CNBV estableció la obligatoriedad de esta herramienta, su implementación dependerá en buena medida de la claridad con la que cada institución comunique el cambio a sus clientes.

Algunas instituciones financieras ya trabajan en campañas informativas para orientar a los usuarios sobre cómo modificar su límite transaccional. Bancos como BBVA, Citibanamex, Banorte o Santander prevén lanzar tutoriales dentro de sus aplicaciones para simplificar el proceso.

“Lo que se busca es que el cliente tenga la última palabra. Él decidirá si quiere un límite bajo, medio o alto, según sus necesidades y su perfil de riesgo”, explicó un especialista en banca digital.

Perspectiva de los usuarios

En redes sociales, la noticia generó reacciones divididas. Mientras algunos clientes celebran que exista un candado adicional contra fraudes digitales, otros consideran que la medida puede convertirse en un obstáculo para operaciones urgentes.

“Está bien que cuiden mi dinero, pero si necesito pagar un terreno o una camioneta y no cambié el límite, ¿qué hago? Voy a perder tiempo valioso”, expresó un usuario en X (antes Twitter).

Otros, en cambio, destacan que el MTU obligará a los clientes a revisar más seguido sus aplicaciones bancarias, lo cual fomenta una mayor cultura financiera y reduce la posibilidad de descuidos.

Un paso más en la digitalización financiera

La implementación del MTU se enmarca en una tendencia global hacia la digitalización y regulación de los sistemas de pago electrónicos.

En países como Brasil, Chile y España, se han adoptado medidas similares para establecer límites personalizables en transferencias electrónicas, con la finalidad de reducir fraudes y al mismo tiempo dar flexibilidad a los clientes.

México, con un crecimiento sostenido en la adopción de la banca digital, busca ahora dar un paso adicional en la protección al usuario.

Lo que viene: plazos y recomendaciones

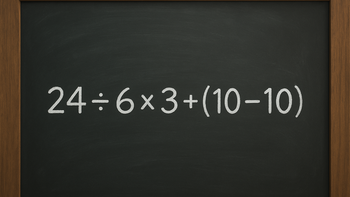

El calendario definido por la CNBV establece dos fechas clave:

-

30 de septiembre de 2025: fecha límite para que los usuarios configuren de manera voluntaria su MTU.

1 de enero de 2026: inicio de la aplicación automática del límite de 12 mil 500 pesos en caso de no haber configurado previamente.

Especialistas recomiendan a los clientes:

-

Revisar desde ahora las plataformas digitales de su banco para verificar si ya cuentan con la opción de configuración.

Definir un límite de acuerdo con sus necesidades personales o empresariales, tomando en cuenta pagos recurrentes, transferencias habituales y obligaciones financieras.

Actualizar el límite de manera periódica para adaptarlo a cambios en su situación económica.

Mantener medidas adicionales de seguridad digital, como contraseñas robustas, autenticación biométrica y verificación en dos pasos.